Je souhaite être appelé(e)

Social – Apporteurs d’affaires : avantage en nature

Actualité Social du 18 juin 2024

Le développement des pratiques de rémunération et avantages a conduit à ce que certains salariés perçoivent, en raison de leur activité professionnelle, des sommes qui leur sont accordées par une personne tierce.

Il peut s’agir de sommes ou d’avantages (cadeaux, chèques cadeaux, voyages…) octroyés à un salarié par une entreprise tierce pour le récompenser sur certains objectifs. Ces sommes sont soumises à cotisations sociales, dans des conditions qui peuvent varier.

Un régime social spécifique a été mis en place par la Loi de Finances de la Sécurité Sociale pour 2012.

Champ d’application

Dans le cadre de leurs contrats de travail, des salariés peuvent percevoir des avantages ou sommes versés par un tiers, n’ayant pas la qualité d’employeur, en contrepartie d’une activité accomplie dans l’intérêt du tiers.

« Tout avantage ou somme versée à un salarié par une personne n’ayant pas la qualité d’employeur en contrepartie d’une activité accomplie dans l’intérêt de ladite personne est une rémunération assujettie aux cotisations de Sécurité Sociale. »

Cela s’applique quel que soit la forme et le mode de versement de ces avantages : avantages en argent, en nature, chèques cadeaux ou coffrets…

- entrent dans le champ d’application de la mesure, les sommes ou gratifications versées en contrepartie d’une activité accomplie dans l’intérêt de la personne tierce. Cette activité est accomplie dans le cadre de l’exercice de l’activité du salarié ;

- n’entrent pas dans le champ d’application du dispositif, les sommes ou avantages versés en raison du statut du salarié ou de sa situation personnelle, le critère de l’activité accomplie dans l’intérêt du tiers n’étant pas rempli.

Modalités d’assujettissement

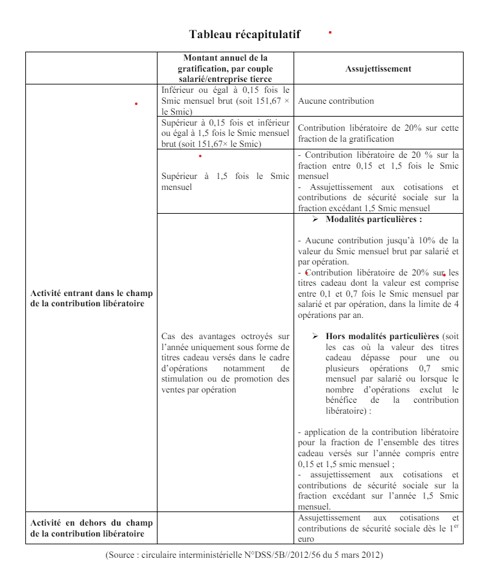

La contribution libératoire est une contribution proportionnelle de 20 %, uniquement à la charge de la personne tierce.

Elle est due par la personne tierce et s’applique à toutes les sommes versées au cours de l’année civile à un salarié.

Cette contribution ne s’applique que sur les sommes :

- en deçà du seuil de 15 %, la somme versée est totalement exonérée ;

- la somme versée comprise entre 15 % du SMIC mensuel et 150 % du SMIC mensuel, la contribution de 20 % est due ;

- la somme versée dépassant 150 % du SMIC est assujettie aux cotisations et contributions de Sécurité Sociale.

Modalités de déclarations

Il appartient à la personne tierce de déclarer et payer les cotisations et contributions dues sur les sommes ou avantages, auprès de l’URSSAF ou de la CGSS dont elle dépend.

La personne tierce doit transmettre la Déclaration Sociale Nominative. Cette information est effectuée le premier jour du mois suivant le versement des avantages ou sur la dernière Déclaration Sociale Nominative Annuelle suivant celle du versement.